По оценкам экспертов, в последние пятнадцать лет наблюдается эволюция российского продовольственного рынка. В период с 1994 по 1998 год в различных городах России стали появляться первые российские супермаркеты, в следующие два года отмечался переход в более низкие ценовые сегменты и появление в России дискаунтеров, с 2000 года на российский продовольственный рынок стали выходить иностранные игроки. Сегодня в России отмечается всё большее сегментирование продуктовых сетей, в зависимости от месторасположения магазинов, формата торговли и от направленности для различных слоёв населения в зависимости от уровня доходов.

По оценкам экспертов, в последние пятнадцать лет наблюдается эволюция российского продовольственного рынка. В период с 1994 по 1998 год в различных городах России стали появляться первые российские супермаркеты, в следующие два года отмечался переход в более низкие ценовые сегменты и появление в России дискаунтеров, с 2000 года на российский продовольственный рынок стали выходить иностранные игроки. Сегодня в России отмечается всё большее сегментирование продуктовых сетей, в зависимости от месторасположения магазинов, формата торговли и от направленности для различных слоёв населения в зависимости от уровня доходов.

Сегодня российский рынок розничной торговли продуктами питания находится в стадии динамичного развития, на нем наблюдается высокая конкуренция между торговыми сетями, предлагающими широчайший ассортимент товаров на любой вкус. В то время как развитие западного рынка розничной торговли происходило под влиянием постепенного изменения запросов потребителей, в России большинство торговых сетей начинали свою работу, придерживаясь уже разработанных форматов, что помогло каждой из них создать свой имидж в глазах покупателей в достаточно короткие сроки.

По мнению аналитиков, Россия является одновременно самым крупным, самым быстрорастущим и самым инвестиционно привлекательным потребительским рынком Европы. В 2007 году рост потребительских расходов составил 32% по отношению к 2006 году. Общий оборот розничной торговли в России в 2007г. оценивается ФСГС РФ в 424 млрд. долларов. В 2007 году розничная торговля развивалась значительно динамичнее, чем в 2006 году. По данным Росстата, прирост оборота розничной торговли составил 15,2%, тогда как в 2006 году - 13,9%. Однако, и ритейлеры, и аналитики единодушно утверждают, что российская продуктовая розница по своему развитию очень сильно пока уступает западноевропейской.

По разным оценкам, доля сетевых продуктовых магазинов составляет около 30% розничного продуктового ритейла, а в городах миллионниках превышает 40-50%. А в Санкт-Петербурге, по данным аналитиков агентства "ИНФОЛайн", этот показатель составляет более 60%. Тенденции в развитии торговых сетей FMCG являются определяющими для всей розничной торговли РФ (по материалам http://www.4p.ru/main/research_shop/detail.php?id=14655&phrase_id=1032247).

Этому времени, по мнению экспертов РБК, было характерно несколько этапов:

- активизация деятельности продуктовых компаний на российском рынке;

- на этом эволюционном этапе правила на рынке начинают определять именно сети: этому способствуют обострение и количественный рост серьезных конфликтов ритейлеров с поставщиками и производителями;

- завершение формирования основных форматов российской торговли, появление мультиформатных (работающих сразу в нескольких форматах) сетей;

- активизация региональной экспансии крупных ритейлеров: начинают формироваться федеральные игроки отрасли;

- в регионах появляются локальные сети; в основном региональные сети организуются на базе оптовых или дистрибьюторских компаний;

- ритейл окончательно становится одной из наиболее развитых российских отраслей.

По оценкам экспертов, обзор рынка фруктов в течение первого полугодия 2008 года оборот розничной торговли увеличился во всех федеральных округах и практически во всех субъектах России. Наибольший прирост отмечен в Южном федеральном округе – 20%, второе и третье места по темпу роста занимают Приволжский и Уральский ФО – 18% и 17% соответственно.

Самым активным периодом развития российского ритейла аналитики называют период 2000-2006гг.

Региональная структура оборота розничной торговли России отличается существенной неравномерностью: почти половина оборота розничной торговли приходится на 10 субъектов страны.

По данным ФСГС РФ, темп роста розничных продаж по продовольственным товарам был значительно ниже в 2007г.: оборот непродовольственных товаров за 2007 год увеличился на 17,6%, тогда как продовольственных товаров - лишь на 12,3%.

В соответствии с общим ростом российского потребительского рынка растет и меняется в сторону западных стандартов потребления структура потребительской корзины россиян: доля продовольственных товаров уменьшается, в то время как доля потребительских услуг и доля непродовольственных товаров растет. Доля пищевых продуктов в потребительской корзине среднестатистического россиянина снизилась с 45% в 2002г. до 35% в 2007г.

Современные форматы розничной торговли продовольственными товарами развиваются намного быстрее, чем продовольственная розница в целом: в 2007г. рост составил 49,4%. Однако, по состоянию на конец 2007 года в структуре розничной торговли продовольственными товарами доля современных форматов составила лишь 32,6%. По прогнозу X5 Retail Group, сделанному до начала мирового финансового кризиса, доля розничных продовольственных сетей к 2010 году увеличится до 45,7%.

Лидерами по критерию «выручка» среди ведущих торговых сетей России являются следующие ритейлеры: «X5 Retail Group N.V» («Пятерочка» и «Перекресток») – более 5,2 млрд. долл.; «МЕТРО Кэш энд Керри» («Metro C&C») – более 4,6 млрд. долл.; «Тандер» («Магнит») – более 3,6 млрд. долл.; «Ашан-Россия» («Auchan») – более 3,2 млрд. долл. Прирост выручки компаний обусловлен реализацией масштабных инвестиционных программам и заключениям сделок слияния и поглощения (по материалам исследования «Розничные продовольственные сети в России: текущее состояние и перспективы развития» агентства DISCOVERY Research Group, http://marketing.rbc.ua/publication/25.08.2008/2276 и статьи «И полки целы, и потребитель сыт», http://www.packaging.kiev.ua/rus/content/magazine/article/?id=106).

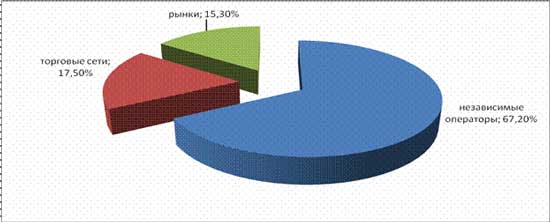

Рисунок 1. Структура розничной торговли в России в 2007 году

Источник: http://www.4p.ru/main/research/57357/

Рынок торговли продуктами в России делится на три части: независимые операторы (несетевые магазины), торговые сети, неорганизованная торговля (рынки). Как видно из рисунка 1, большую часть российского продуктового рынка в 2007 году занимали независимые операторы, на них приходилось порядка двух третей рынка (67,2%), сетевые операторы занимали 17,5%, а доля рынков составляла 15,3% (по материалам фрагмента отчета "Маркетинговое исследование и анализ российского рынка розничной торговли", http://www.4p.ru/main/research/57357/).

Лидерами в стране по общему количеству магазинов, по данным РБК («РосБизнесКонсалтинг»), являются два игрока: краснодарская компания ООО «Магнит», работающая в формате дискаунтеров (магазины Магнит) и компания X5 Retail Group, развивающая разные форматы торговли (магазины Пятёрочка, Перекрёсток, Мер-кадо-Суперцентр).

Столь бурное развитие продуктовых сетей в России аналитики связывают, прежде всего, с ростом экономики страны: высокие цены на неочищенную нефть и природный газ, основные экспортные товары, а также высокий спрос на них в стране. Растущая экономика поддерживается ростом уровня доходов и расходов россиян. Сейчас в России все сетевые продуктовые магазины делят на шесть форматов по типу торговли в них:

1. Супермаркеты

2. Гипермаркеты

3. Кэш энд Керри

4. Дискаунтеры

5. Магазин у дома

6. Гастрономы класса премиум и суперпремиум

Эксперты компании «РосБизнесКонсалтинг» выделяют несколько параметров российских сетей, по которым происходит это разделение на форматы: количество парковочных мест на автостоянке; общая площадь магазинов; число сотрудников, работающих в магазине; ежедневное количество покупателей; общий ассортимент товаров; ассортимент продовольственных и непродовольственных товаров, и их процентное соотношение в магазине.

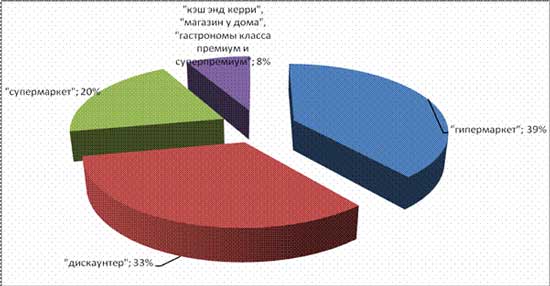

Согласно анализу, проведённому исследовательской компанией Step by Step, доля современных форматов сетевой торговли в 2006 году распределилась следующим образом (рисунок 2):

Рисунок 2. Рыночная доля форматов в общем объёме сетевой торговли в 2006г.

Источник: http://www.4p.ru/main/research/57357/

Из рисунка 2 видно, что самыми популярными форматами в 2006 году стали два формата: «гипермаркет» и «дискаунтер», их доли рынка 39% и 33% соответственно. Значительно уступают им «супермаркеты», занимая 20% сетевого рынка. А на долю остальных форматов в рыночной доле сетевых игроков приходится всего лишь 8%. «Магазины у дома» часто бывают маленькой площади, что является очень неудобным для покупателей, к тому же там ограниченный ассортимент. «Кэш энд керри» и «гастрономы класса премиум и суперпремиум» пока развиты очень слабо, т.к. они - самые «молодые» форматы сетевой торговли в России (по материалам фрагмента отчета "Маркетинговое исследование и анализ российского рынка розничной торговли" исследовательской компании Step by Step, http://www.4p.ru/main/research/57357/).

По данным компании Business Analytica, доля сетей в розничном обороте продуктов питания и напитков стремительно растет. Наибольшие темпы роста товарооборота продуктов питания и напитков характерны для сетевых магазинов (гипермаркеты, супермаркеты, дискаунтеры). Согласно исследованиям 76% жителей Москвы делают покупки в сетях хотя бы раз в месяц. Частота посещения сетей составляет, в среднем, около 4 раз в месяц. Данные по Санкт-Петербургу следующие: делают покупку хотя бы раз в месяц около 80% горожан, частота посещения сетей составляет, в среднем, 4-5 раз в месяц. В регионах этот процент покупателей пока меньше, но также имеет тенденцию к росту.

Отмечая влияние сетевой розницы на рынок FMCG, нужно сказать, что процесс взаимодействия продуктового рынка и розничных сетей имеет взаимообуславливающий характер. С одной стороны, сети влияют на культуру потребления. С другой, динамика их развития лучше отражает следующие тенденции:

- увеличение платежеспособности населения;

- изменение образа жизни людей;

- развитие рынка дорогих товаров;

- процесс покупок становится популярным времяпрепровождением.

По оценкам РБК, в середине текущего года в России работало около 140 продуктовых сетей всех форматов. По мнению экспертов агентства, в настоящее время рынок российского ритейла вышел на этап зрелости, что характеризуется замедлением темпов его роста. Однако, всё больше сетей выходят в различные регионы страны, осваивая, в том числе небольшие города в этих регионах. Основными способами экспансии продовольственных сетей в регионы являются: покупка готовых, уже выстроенных сетей нужного формата и франчайзинг. В декабре 2007 года на рынке российского ритейла состоялась первая сделка с участием глобального розничного оператора, французская компания Auchan Group, приобрела сеть гипермаркетов «Рамстор». По оценкам РБК период 2003 – 2007гг. охарактеризовался динамичным ростом количества сделок. Так по сравнению с 2003 годом, в 2007 году ритейлеры на слияние и поглощение потратили в тридцать раз больше. Всего же в 2007 году было заключено 19 подобных сделок.

О своём намерении выйти на российский рынок продуктового ритейла, за 2005 – 2008гг. заявили сразу несколько мировых лидеров сетевой розничной торговли продуктами. Первой о намерении выйти на рынок, из этой волны иностранных игроков, в 2005 году заявила британская торговая сеть Tesco, но эта компания может и не пойти на рынок по продаже продуктов, а поступить как в Китае и открыть не продуктовую сеть. На российский рынок также уже нацелились два лидера мировой розничной торговли: французская Carrefour планирует открыть первый гипермаркет в Москве в текущем году, а американская Wal-Mart, которая уже несколько лет является крупнейшей в мире по объёмам выручки, может приобрести местную сеть. Кроме того, на российский рынок приходит продуктовая сеть Prisma, принадлежащая крупнейшему финскому ритейлеру - компании SOK Corporation. По данным газеты «Коммерсант» SOK Corporation за 2008 – 2009гг. планирует открыть от трёх до пяти гипермаркетов в Петербурге. А к 2013 – 2015гг в планах у финской компании увеличить число своих магазинов до 15-20 в городе и пригороде Санкт-Петербурга и занять от 10 до 17% регионального рынка (по материалам статьи «В Санкт-Петербурге появятся финские супермаркеты Prisma», http://www.sostav.ru/news/2008/03/28/80/; статьи «Британская торговая сеть Tesco собирается поселиться в России, где ее ждут X5 Retail Group и Metro», http://www.sostav.ru/news/2008/03/31/90/ и статьи «Tesco может опередить Wal-Mart в экспансии на российский рынок», http://www.sostav.ru/news/2007/11/27/61/).

В последнее время торговые сети всё активнее стараются развивать собственных торговые марки (Private Label) как продовольственных, так и не продовольственных товаров. Первоначально продажа товаров под собственной торговой маркой в России начало развиваться в Москве, а потом распространилось уже в регионах. По данным РБК количество сетей, которые работают, в том числе с товарами Private Label в 2007 году увеличилось боле чем в два раза, а если сравнивать с результатами 2006 года, то в четыре. Причинами развития этой тенденции являются: сокращение издержек и увеличение оборота выручки. Из-за обостряющейся конкуренции между сетями, доля тех компаний, которые будут торговать товарами PL, по прогнозам РБК, с каждым годом будет увеличиваться, т.к. на этапе ценовых войн станет важным преимуществом в борьбе за покупателя.

По данным аналитиков «РосБизнесКонсалтинг» развитие продуктового ритейла в регионах проходит быстрее, чем когда-то развивалось в Москве и Санкт-Петербурге. Эксперты это объясняют рядом причин: более совершенные бизнес-модели; более дешёвые и длительные кредиты; опыт развития федеральных компаний. Это приводит к тому что, прирост оборота сетевой торговли в регионах выше, чем в столичных городах, причём основной рост обеспечивают компании, работающие в одном или нескольких регионах России. Такие игроки есть практически во всех крупных и средних городах страны, развиваясь, они вносят существенный вклад в развитие торговли как в целом в России, так и в отдельных регионах. Эксперты отмечают также, что большинство региональных сетей по формату организации своей торговли находятся где-то в промежутках между классическими форматами. Также в управленческой структуре этих компаний часто отмечают отсутствие чёткости и маленькую эффективность работы. Также сотрудники РБК отмечают не прозрачность бизнеса региональных игроков. Всё это тормозит развитие торговли в регионах, однако следует отметить, что федеральные сети в своё время также проходили эти этапы при своём развитии. В дальнейшем региональные компании будут либо укреплять бизнес, либо продавать его более крупным игрокам.

Характерной особенностью современного этапа развития российского продовольственного ритейла является существенное повышение роли логистики. Это обусловлено целым рядом факторов, важнейшими из которых являются:

- быстрый рост числа торговых точек и объемов товарных потоков в сетях ведущих розничных операторов в связи с их укрупнением в процессе консолидации рынка;

- значительное удлинение внешних и внутрисетевых коммуникаций вследствие активной территориальной экспансии федеральных и крупных региональных ритейлеров;

- низкий уровень развития транспортной и складской инфраструктуры во вновь осваиваемых районах (Урал, Сибирь, в перспективе Дальний Восток), затрудняющий логистическое обеспечение торговых точек на данных территориях;

- необходимость снижения внутренних издержек в условиях обострения конкуренции между сетевыми операторами на региональных рынках и роста затрат на развитие сетей.

По мнению аналитиков, развитие сетевого ритейла благотворно сказывается и на развитии крупных производителей. Работа с сетью дает возможность получения большой доли на рынке, достижение необходимого уровня продаж, количественное преимущество и лояльность конечных потребителей, получение оперативной прибыли. Также в условиях жесткой конкуренции существенным преимуществом является возможность инвестирования в развитие, хорошие перспективы рыночной экспансии за счет естественного устранения конкурентов в виде мелких игроков. Сеть предоставляет больше выгодных условий для брендинга и рекламы продукции с упором на ее качество. Но эксперты рынка отмечают, что в России брендинг товаров становится все более сложным, поскольку покупатели все меньше поддаются на рекламные трюки. Сегодня успешный маркетинг должен отличаться высоким уровнем культуры, а любой продаваемый продукт нужно постоянно совершенствовать и изменять.

Но есть для производителей и минусы присутствия в сетевых магазинах - высокая стоимость присутствия. Она включает: бонусы от оборота, оплату входа, внушительный маркетинговый и рекламный бюджет, плату за место на полке (дополнительная опция за лучшие или дополнительные места), оплату за ввод новой позиции или ротацию, прочие оплаты и ряд штрафных санкций за несоблюдение условий договора. Также сюда включаются различные издержки на логистику, мерчандайзинг, промоакции. И, тем не менее, несмотря на все выплаты и соблюдения условий, производителя могут вывести за недостаточный уровень продаж.

По словам игроков рынка, для вхождения в большинство российских сетей, производитель должен обладать рядом преимуществ перед конкурентами:

1. Разнообразие ассортимента, концентрация на определенных группах ассортимента;

2. Глубина ассортимента в ключевых категориях; концентрация на определенной группе покупателей за счет брендов; концентрация на определенном географическом рынке;

3. Уникальность предложения по сравнению с конкурентами;

4. Ценовой уровень, в том числе — низкоценовые предложения и СТМ; упор на качество продуктов;

5. Программы лояльности и промоакции, которые включают уникальные товары или услуги;

6. Уровень обслуживания;

7. Режим и время работы производителя.

Но даже при соблюдении всех этих условий, что является проблемой для некоторых производителей, эксперты сходятся во мнении, что производителю, который работает на российском рынке, выгодно сотрудничать с сетями. С этим выводом согласны и эксперты дистрибьюторской компании «Алгро». По их мнению, на развитом рынке производитель FMCG может заключить один контракт с гигантом вроде Tesco и обеспечить себя продажами на год вперед, а в России же существуют тысячи торговых точек, и у каждой из них свой владелец, с которым нужно договариваться. Российский рынок дистрибьюции похож на рынки Китая и Индии, тогда как вкусы у россиян скорее западные, считают аналитики «Алгро». Это делает Россию невероятно интересной для профессионала в области FMCG.

По оценкам аналитиков, основным продуктовым рынком в России является Москва. Сетевой продуктовый ритейл в столице развит гораздо лучше, чем в других регионах страны, однако, как отмечают эксперты московским игрокам отрасли уже сейчас тесно на рынке, это говорит о близости насыщения столичного рынка. Уже сейчас аналитики отмечают замедление темпов роста сетевого ритейла в Москве.

Об этом говорит ещё один интересный факт: значительно уменьшается доля Москвы в общем федеральном обороте ритейла, если 2002 году этот показатель был равен 29%, то по итогам 2007 года он снизился до 20%. Вместе с тем городские чиновники и такую долю города в общероссийском обороте розничной торговли называют ненормальным перекосом. По их мнению, сокращение доли Москвы продолжится (по материалам обзора «Розничные торговые сети по продаже продуктов питания и сопутствующих товаров (FMCG) в России», http://marketing.rbc.ua/publication/07.07.2008/2216 и статьи «И полки целы, и потребитель сыт», http://www.packaging.kiev.ua/rus/content/magazine/article/?id=106).

Будущее FMCG на российском рынке тесно связано с развитием розничных сетей. Однако темпы экспансии торговой «паутины» сдерживаются рядом социально-экономических и этнических факторов, которые являются специфичными для отдельных регионов России и которые делают национальный рынок крайне неоднородным по уровню урбанизации населения. Поэтому в отдельных уголках страны рынок остается дискретным, тогда как в городах небольшие магазины быстро уступают место крупноформатной рознице, а покупательские привычки граждан становятся все более «западными». Исходя из этого, розничным сетям, работающим в России, есть куда расти и где совершенствоваться.

Однако мировой финансово-экономический кризис коснулся и продовольственного ритейла. Уже летом 2008 года на этом рынке сложилась очень сложная ситуация: начали беспокоиться российские банки - они очень неохотно дают кредиты и повышают процентные ставки для российских ритейлеров. Из-за чего многие игроки вынуждены поднимать цены на многие позиции.

Кроме этого, многие продуктовые ритейлеры объявили о сокращении инвестиций в 2009 году, а также отказались от открытия новых магазинов. Однако большинство из них планируют продолжать региональную экспансию путем поглощения находящихся на грани банкротства компаний.

По мнению участников рынка, это далеко не все последствия кризиса. По мнению экспертов сети “Копейка”, активная фаза кризиса будет длиться полгода и еще год уйдет на восстановление. Так что многие отрицательные последствия кризиса ещё впереди. Специалисты отмечают, что в итоге кризис повлияет на темпы роста рынка, а так же предвидят серии банкротств небольших и малоэффективных компаний. Также ожидается укрупнение рынка за счет поглощения и слияния компаний (по материалам статьи «Сети ушли в себя», http://www.expert.ru/printissues/expert/2008/38/seti_ushli_v_sebya/, и сайта www.restko.ru/market/3132). Основные выводы по итогам обзора:

- Российский продуктовый ритейл в настоящее время находится на стадии динамичного развития. Вместе с тем он является крупнейшим, инвестиционно привлекательным и быстрорастущим рынком в Европе и одним из крупнейших в мире.

- Всё большее развитие получают продуктовые сети разных форматов (супермаркеты, гипермаркеты, дискаунтеры), а также увеличивается число мультиформатных сетей.

- С 2005 года началась массовая экспансия федеральных сетей в регионы, в том числе в небольшие города. Это связано с постепенным насыщением рынков Москвы и Санкт-Петербурга. Причём в регионах развитие сетей, за счёт опыта и кредитов, которые гораздо охотнее дают банки, чем раньше, проходит намного быстрее.

- Развиваются в России и иностранные игроки: Auchan Group, Metro Cash & Carry, зачастую за счёт покупки готовых сетей нужного формата. Также приходят и новые игроки: британская торговая сеть Tesco, французская сеть Carrefour, американская Wal-Mart и сеть Prisma, принадлежащая крупнейшему финскому ритейлеру - компании SOK Corporation.

- В последнее время, всё больше сетей стараются развивать продукты собственного производства, что позволяет снижать издержки, осуществлять непосредственный контроль качества продукции, привлекать дополнительных лояльных потребителей свежестью продаваемой продукции.

- Если даже учитывать все сложности при работе с сетями, для производителя всё равно это сотрудничество является крайне выгодным, т.к. позволяет обеспечить объём реализации, широкое распространение продукции в регионе, что укрепляет позиции товара на рынке среди конкурентов.

- Однако, не смотря на темпы развития продуктового ритейла в России, есть некоторые трудности роста количества сетей, в первую очередь федеральных, на Урале, в Башкирии, в Татарстане, в Сибири и на Дальнем Востоке. Это связано с социально-экономическими, политическими и этническими факторами.

- Мировой финансовый кризис также оставит значительный отпечаток на развитии рынка продуктового ритейла: ожидается как передел рынка и уход мелких игроков, так и замедление темпов роста рынка.